Antwort:

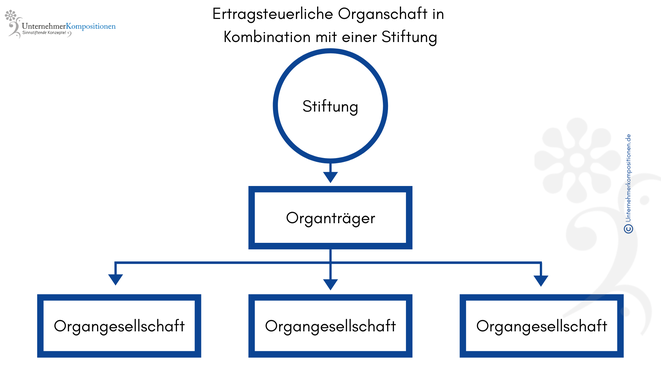

Ja. Um die operativen Risiken des Organkreises wirksam von dem Vermögen der Stiftung an der Spitze der Struktur zu trennen, sollten Sie jedoch darauf achten, dass die Stiftung nicht selbst Organträgerin wird. Stattdessen empfehlen wir, als Organträger „unterhalb“ der Stiftung eine Personen- oder Kapitalgesellschaft einzusetzen, welche ihrerseits die operativen Risiken des Organkreises (mit)trägt. Die Stiftung selbst fungiert lediglich als Anteilseignerin des Organträgers:

Möchten Sie eine ertragsteuerliche Organschaft begründen, muss zumindest eine Kapitalgesellschaft (Organgesellschaft) finanziell in ein anderes Unternehmen (Organträger) eingegliedert sein und sich im Rahmen eines Gewinnabführungsvertrags dazu verpflichten, ihren Gewinn an den Organträger abzuführen. Umgekehrt verpflichtet sich der Organträger dazu, die Verluste der Organgesellschaft auszugleichen.

Die Organschaft führt dazu, dass das Einkommen der Organgesellschaften mit dem Ergebnis ihres Anteilseigners, des Organträgers, zusammengerechnet und auf Ebene des Organträgers besteuert wird. Damit erreichen Sie im Ergebnis eine Aufhebung der ansonsten getrennten Besteuerung zwischen Gesellschafts- und Anteilseignerebene.

Aus gestalterischer Sicht können insbesondere die folgenden Gründe für eine ertragsteuerliche Organschaft sprechen:

- Die Verluste der Organgesellschaften werden mit den Gewinnen des Organträgers verrechnet und damit auf der Anteilseignerebene nutzbar.

- Bei Leistungsbeziehungen innerhalb des Organkreises gelingt eine weitgehende Vermeidung der Fragen von verdeckten Gewinnausschüttungen.

- Gerade in mehrstufigen Strukturen vermeiden Sie einen Kaskadeneffekt. Ohne Organschaft wird die Gewinnausschüttung einer Gesellschaft auf jeder Beteiligungsebene mit ca. 1,5% besteuert. Mit Organschaft wird das Einkommen jeder Organgesellschaft hingegen dem Organträger zugerechnet und ausschließlich auf dessen Ebene besteuert.

Diesen Vorteilen sollten Sie stets den Umstand gegenüberstellen, dass Sie über den Abschluss des Gewinnabführungsvertrags einen Haftungsverbund begründen. Zum einen haftet der Organträger für die Organgesellschaften, da er zum Verlustausgleich verpflichtet ist. Dies kann im Ernstfall die gesamte Unternehmensgruppe gefährden, da der Organträger in der Regel als Top-Einheit einer Unternehmensgruppe unmittelbar oder mittelbar an sämtlichen Gesellschaften der Unternehmensgruppe beteiligt ist. Auf diese Weise fallen auch die Anteile der profitablen Gesellschaften des Unternehmensverbunds in die Haftungsmasse des Organträgers. Zum anderen haften die übrigen Organgesellschaften für die Ertragsteuern des Organträgers.

Im Ergebnis empfiehlt sich die Begründung einer ertragsteuerlichen Organschaft nur dann, wenn die auszugleichenden Verluste der Unternehmensgruppe planbar sind und der verbleibende Teil des Organkreises stets die zum Verlustausgleich erforderlichen Gewinne erzielt.